时间:2019-07-15 20:43:07 来源:叶燕武随笔

导言:风险释放初期风雷滚滚,拥抱杠杆等于抱薪救火

6月13日银保监会 郭主席在陆家嘴 (行情600663,诊股 )论坛上明确表示“不能过度依赖房地产 来发展经济,同时也要防止房地产企业融资过度挤占银行信贷 资源”,7月初新城控股 (行情601155,诊股 )事件引发天怒人怨导致股价暴跌,随之而来的是房地产信贷遭遇窗口指导和房地产信托 受阻等信息刷屏微信圈,进一步证实了“信用大宽松、地产大放松”惯性预期的破灭,市场开始重新修正对地产调控和房地产韧性的评估。本文旨在梳理国内房地产信托的现状及其对地产融资的影响程度。

1、房地产信托现状

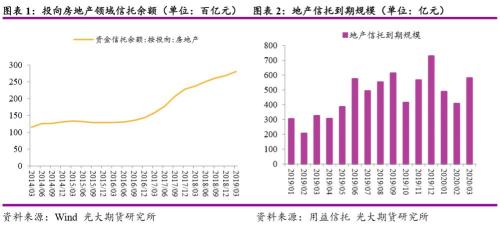

2019年上半年,投向房地产领域信托产品 共计发行2954款,占比39.43%,募集规模达到4531.94亿元。投向房地产领域的信托余额近三年以较快速度增长,地产信托规模快速上涨,因此房地产信托受到监管层高度关注。监管或将影响地产信托的新设发行,同时年内信托到期高峰即将到来,三季度之后本身到期压力较大叠加监管限制,地产信托存量规模将承受一定压力。

据用益信托不完全统计,按产品成立日期划分,6月共有60家信托公司 发行了1434款集合信托产品,发行总规模1402.17亿元,发行产品数量和发行规模较上月均有所下降。

从发行数量上来看,相较上月,6月份投资在金融、房地产、基础产业和工商企业领域的信托产品发行数量均有所下降;工商企业类信托发行数量有较大缩减,由上月的200只下行至98只;其他投向类信托发行数量有小幅增长。从发行规模上来看,相较上月,6月仅其他投向类的信托产品发行规模上升,其他均下行。其中,房地产类的信托产品发行规模较5月数据下行74.82亿元至622.80亿元。

2019年上半年房地产信托发行数量自3月以来逐月减少,发行规模5月较4月略有增长,6月又再次回落。按产品成立日期来看,6月份房地产信托发行470只,发行规模总计622.8亿元。

2、地产信托于房地产有重要作用

从房地产开发资金来源的占比数据看,信托的比重不高。房地产开发资金来源主要包括四个部分:国内贷款、利用外资、自筹资金和其他资金,占比一直分别稳定在约17%、0.1%、31%和53%。其中,来自其他资金的占比最高,主要包括定金及预付款、个人按揭贷款和其他到位资金等。国内贷款又可细分为银行和非银贷款,其中非银贷款在国内贷款约占20%,非银约占80%。信托产品投向房地产领域可能主要涉及的是国内贷款中的非银贷款部分和自筹资金部分,总量占比合计预计并不高。

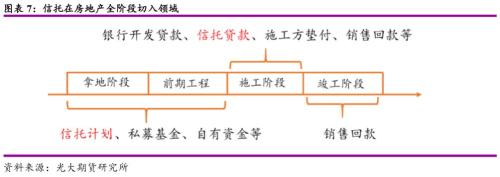

但是,总量占比不高并不意味着地产信托的重要性低,从2016年下半年以来,信托业务的房地产融资更有比较优势的是前端融资。在房地产项目取得“四证”之前,尚不能使用银行贷款 ;而证券、基金行业的非标也受到更严格的监管;由于信托的业务具体标准由各地银监相机把握,存在较大的弹性空间,因此在前端融资领域相较其他机构而言,信托有绝对竞争优势 ,对于房地产融资模式的周转起到重要作用。

3、融资收紧成为趋势

5月17日期银保监会出台的“23号文”中,对于信托领域的监管除延续2018年“4号文”之外,补充锁定前端融资领域的监管限制。银保监会日前正式发布银保监发[2019]23号文《关于开展“巩固治乱象成功促进合规建设”工作的通知》,强调不得向四证不全、开发商/股东资质不达标、资本金未足额到位的房地产开发项目直接提供融资,或通过股权投资+股东借款、股权投资+债权认购劣后、应收账款、特定资产收益权等方式变相提供融资。23号文多数内容要求和2018年4号文差异不大。与往年不同的是,23号文的针对性更强:针对银行机构及覆盖信托、保险、金租等其他非银金融机构,都提出了相应具体要求;同时,本次监管要求也相当细化,既是对以前监管政策的总结梳理,又列举出一些典型的违规业务类型。

综上所述,虽然信托融资占房地产开发融资资金来源比例不高,但随着监管的降温,会一定程度上影响房地产企业的融资渠道,房地产企业融资收紧预期增加,融资收紧成为趋势,对一些负债率高、流动资金少的房企构成考验。