时间:2019-07-23 21:34:24 来源:富国大通

导语:富国大通发布《富国大通2019年下半年宏观经济 及投资策略 报告》。报告对2019年一、二季度世界与中国宏观经济最新形势、未来发展趋势进行预测,并提供2019年下半年投资策略。报告从宏观的角度对世界经济环境进行了上半年回顾及下半年展望,同时从微观的角度对中国的经济环境进行了2019年上半年回顾及下半年展望,并从股权投资、定增市场、可交/转换债、二级市场、黄金 、海外资产配置这六方面对上半年投资市场进行了回顾,并对下半年投资策略进行展望。

黄金价 格决定因素

1、长期:实际利率决定

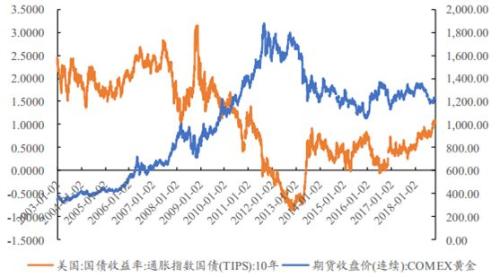

由于黄金的本质是货币,而货币的价格是由利率决定,因此从长期来看黄金价格的决定因素实际利率。根据长期实际利率=名义利率-通胀预期,名义利率在实际中通常观测利率锚(美国十年期国债收益率 ),通胀则通过CPI来跟踪。

通过复盘黄金的走势发现,每一轮黄金的向上行情,特别是1975-1980年、2000-2011年的趋势性大行情,都对应了经济增长的预期走弱,同时货币政策偏宽松,共同导致实际利率处于低位,也就是黄金价格走势和实际利率存在高度负相关。

资料来源:Wind资讯、富国大通投研中心

实际利率未来展望:

①2018年美国在减税政策的刺激下经济保持强劲,但是受全球主要经济体普遍萎靡拖累,美国从四季度开始也受到影响,叠加特朗普在中期选举中失去众议院,后续进一步税改面临较大困难,当前税改对经济增长的刺激作用已在边际减弱,预期未来经济增长将缺乏动力;

②美联储 方面,鸽派表态预示着今年加息放缓,由6次下降为2次,且大概率是在19年下半年推出,可见美国也逐渐承认后续经济增长面临较大压力。从这两个主要影响因素分析,共同决定了未来美国经济增长预期放缓,导致实际利率走弱,长期支撑金价上涨。

2、中期:商品本质(需求决定:饰品及工业 品)

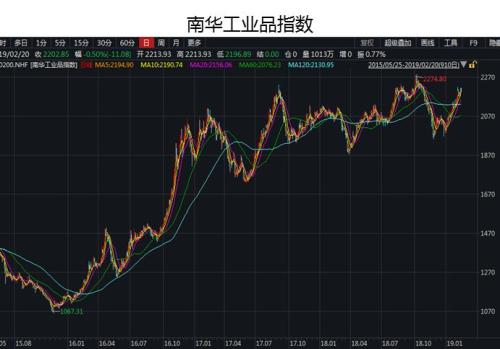

①黄金在本质上与一般大宗商品没有什么差异,具备较强的一致性。长期来看,黄金价格的涨跌幅 或相当于当前大宗商品的平均涨跌幅。

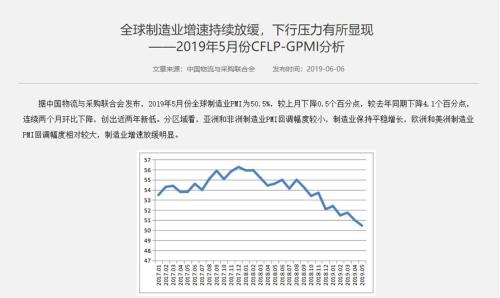

从南华工业股指数来看,从16年开启一波历史3.5年的库存周期,在这个补库存期间指数一路上扬,黄金的大宗属性体现出走势基本和南华工业品上升趋势一致。但是从18年10月份起,南华指数连续下挫、作为大宗核心的石油第四季度跌幅40%、波罗的海干散货指数BDI和路透大宗商品期货 价格指数CRB持续创出新低,种种迹象表明本轮商品上涨周期束,商品市场由牛转熊。考虑到当前CPI指标回归到1时代,通缩的压力以及黄金的商品属性不支持黄金大规模上涨。

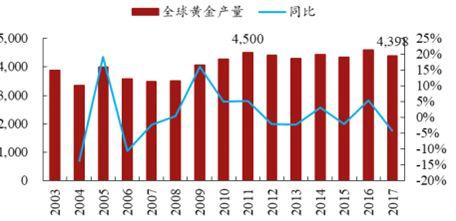

②黄金产量来看,大周期来看还没有看到大规模产量回升,在需求端保持稳定的前提之下,从供需角度来看,支撑金价企稳。所以从中期的角度来讲,不存在利空因素。

资料来源:Wind资讯、富国大通投研中心

3、短期:避险情绪

从短期来看,黄金的作用主要是规避风险。18年中美贸易战、土耳其和巴西货币崩盘、委内瑞拉恶性通货膨胀、阿根廷主权债务违约、局部地区战争等宏观事件的避险情绪带动黄金价格脉冲式上涨。当前世界上主要经济体均已经陷入了比较严重的经济衰退,短期的风险事件仍然会对金价有一定的催化作用。

近期(2月7号)印度率先开始降息操作,美联储在工作会议中删除进一步加息措辞,全球货币宽松苗头出现,叠加美债收益率整体重心下移以及美债期限利差进一步收窄的背景,金价创出去年以来新高。

4、基于康波体系对黄金周期的理解分析

周期理论认为,美国实际利率水平将在经济衰退转萧条和实体信用恶化中走低,从而驱动黄金资产获得巨额的相对收益。在大宗商品特有的投资规律和产能建设周期下,商品市场呈现出10年加产能与15-20年去产能交替的运行特征,当长波萧条期与商品去产能周期相重叠时,黄金资产能够获得较大的相对收益(30年代大萧条),而当长波萧条恰好位于商品产能扩张期时,在大宗商品价格、通胀预期等购买力因素的推动下黄金将会有超级行情(70年代大萧条)。

当前康波周期的定位是从衰退向萧条过渡期的后半段(经济特征由滞胀转向通缩,标志着本轮康波周期由衰退向萧条切换的开始),本轮长波萧条期处于大宗商品产能周期的下行阶段,因此本轮黄金资产的绝对收益将可能由于缺乏持续通胀预期的支撑而遭到削弱,黄金价格在30年代大萧条期间的表现与本轮长波萧条更具可比性。

资料来源:Wind资讯、富国大通投研中心

根据周期理论,当前处于16年开启的时间长度为3.5年的基钦库存周期尾声(预计持续到2019年下半年),意味着制造类企业库存达到底部,叠加2020年开启的技术进步周期(5G 等)将刺激经济引擎再次发动,中国开始引领世界经济复苏,历史上看中国经济 领先美国6个月时间,在中国经济19年下半年触底回升后,2020年初预计美国经济也将开启复苏,在这个期间美股会维持震荡偏下行走势,支撑金价上行。

在康波复苏和繁荣阶段,美国实际利率对黄金价格的驱动作用将明显减弱,此时黄金价格在中期将更多跟随商品周期波动,这意味着在美国实体经济增长旺盛、美元 体系稳固的阶段,黄金的信用对冲属性暂时弱化。

黄金走势 复盘

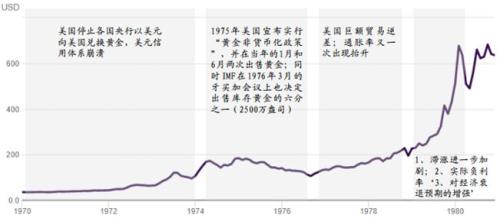

第一轮牛市(1970-1980年):美元信用崩溃+滞涨时期

1970-1980的金价上涨核心逻辑有两方面:

一方面在于美元信用体系的崩溃:1971年8月尼克松总统宣布停止各国央行 以美元向美国兑换黄金,美元为中心的布雷顿森林体系崩溃,导致美元信用体系受到冲击。

另一方面在于美国长期国债的实际负利率:七十年代美国经济长期处于滞涨环境,高通胀与低经济增速导致实际负利率。

第二轮牛市(2001-2011年):欧元 正式发行+量化宽松时期

2001-2011的金价上涨核心逻辑:

第一阶段为2001年-2008年,这一时期主要是由于00年代初期为应对互联网泡沫破灭实行宽松的货币政策带来实际利率的下行,以及欧元诞生又一次冲击美元信用体系,同时911事件带来的恐慌情绪成为金价的导火索;

第二阶段为2008年-2011年,这一时期主要是由于金融危机后全球量化宽松政策带来的负利率导致金价上涨,2004年黄金ETF 的诞生,2008年后,各主要黄金ETF的黄金持仓量快速增加,增量资金的加入也进一步促进了金价的上涨趋势。

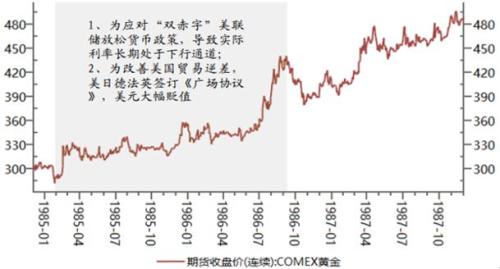

反弹行情1(1985.2-1987.12):双赤字下利率下调、美元贬值时期

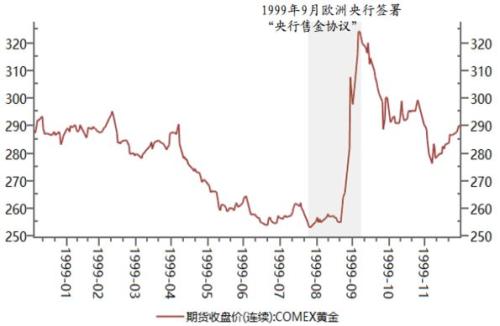

反弹行情2(1999.8-1999.10):欧洲央行 签署央行售金协议

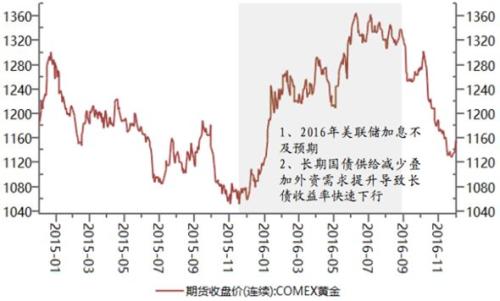

反弹行情3(2015.12-2016.8):加息不及预期、实际利率为负

黄金市 场投资机会

展望:当前市场环境下,全球经济增长出现了一定的问题,美国在2018年减税刺激效果逐渐减弱,市场预期美国后续经济增速将放缓,长短债利差倒挂;欧洲经济经历了一波复苏后经济增长持续性依然比较弱,新兴市场也出现了经济增速放缓迹象。

在美联储19年年初暂缓加息后,利率政策开始出现转向的迹象,到年中,全球主要经济体包括俄罗斯、印度、澳洲央行 开始降息或者计划降息,美联储5月底也释放出了降息的预期,刺激黄金价格大幅度上涨。富国大通认为,长期黄金价格走势主要受到利率影响,在全球经济增速放缓,全球贸易摩擦不断升温的经济周期中,黄金价格的上涨空间依然存在。