时间:2019-05-05 19:53:37 来源:投顾服务号

随着中国越来越多“创一代”步入“交班”窗口期,家族企业的财富传承问题正受到越来越多的关注。现实情况中,现金类资产占企业家的财富比重并不高,大部分是股权或不动产,股权家族信托或面临较大的市场需求和发展空间。

所谓股权家族信托,指信托财产中含有股权的家族信托,该股权可能来源于委托人,也可能是由资金等形式转化而来。股权不同于现金,代表股东对公司享有的人身和财产权利。根据股权管理的实际需要,家族信托构架需有所不同,本文分三种构架模式讨论。

模式一:信托直接持有股权1.信托构架

基本模式为设立资金信托,信托公司 以自己的名义(作为信托计划的受托人通过受让、直接购买、新设立等方式,下同)持有目标股权。大家比较熟悉的上市公司 的员工持股计划多为此种形式。

2.治理模式

信托公司根据委托人(或委托人指定的代表,下同)的指令进行目标股权的运作管理工作。

3.适用情形

这种模式下,目标股权的实际管理由信托公司进行。因信托公司行使股东权利需要经过较复杂的内部审批程序,该模式适合对目标股权的运作管理较为简单并与信托公司的现有业务较为契合的情形。如员工持股计划,对股权的操作仅为买入、持有、卖出、平仓等常见操作。

4.综合评价

这种模式股权转让 或分红收益放在信托内,有一定税收递延筹划空间。但信托公司可能承担的或有管理职责较多,通常信托公司会对股权有所要求,避免陷入到具体公司事务管理内。

此种模式下,信托公司需至少履行以下职责:

《中华人民共和国公司法 》(2013年修订)第三十七条规定,股东会行使下列职权:

(一)决定公司的经营方针和投资计划;

(二)选举和更换非由职工代表担任的董事、监事,决定有关董事、监事的报酬事项;

(三)审议批准董事会的报告;

(四)审议批准监事会或者监事的报告;

(五)审议批准公司的年度财务预算方案、决算方案;

(六)审议批准公司的利润分配方案和弥补亏损方案;

(七)对公司增加或者减少注册资本作出决议;

(八)对发行公司债券作出决议;

(九)对公司合并、分立、解散、清算或者变更公司形式作出决议;

(十)修改公司章程;

(十一)公司章程规定的其他职权。

模式二:通过合伙企业持有股权1.信托构架

基本模式为设立资金信托,由信托公司作为LP, 委托人作为GP,设立有限合伙企业,合伙企业持有目标股权。一些做PE股权投资的资管计划采取的是这种模式。

2.治理模式

委托人作为GP进行目标股权的运作管理工作。

3.适用情形

这种模式下,目标股权的实际管理由委托人进行。信托公司主要承担资金监管的职责。该模式适合目标股权的运作管理较为复杂或专业度、时效性要求高的情形。如PE股权投资,需要结合市场、行业、企业情况做尽职调查、投资决策等,有些还需要实际参与到企业管理中。

4.综合评价

合伙企业层面,GP承担无限连带责任,对于看重风险隔离的委托人可能需要谨慎考虑。另,GP的自身风险(如去世或被解散)可能对合伙企业产生较大影响。较第一种模式,这种模式无额外税负。股权转让或分红收益放在信托内,有一定税收递延筹划空间。

模式三:通过有限公司持有股权1.信托构架

基本模式为设立资金信托,由信托公司作为股东(唯一或不唯一),设立有限公司作为控股公司,控股公司持有目标股权。大家族的离岸家族信托多采用此种构架,当然根据离岸地的不同,控股公司的形式有所不同。

2.治理模式

委托人(或其指定的代表,或家族理事会等,下同)作为控股公司的实际控制人进行目标股权的运作管理工作。

3.适用情形

这种模式下,目标股权的实际管理由委托人进行。信托公司主要承担制度框架的构架、控股公司的设立及治理等。该模式为全功能家族信托,控股公司可以发挥管理家族各类财富的作用。

4.综合评价

较前两种模式,这种模式成本最高,但功能最为完善,大型家族做永续传承应采取这种构架。

把家族信托用得一绝的,批漏也最多的境外家族信托

非龙湖地产的董事长吴亚军 的家族信托莫属。

先是不动声色地,她用家族信托抗住了婚变。

其实,在上市前她就和当时的老公蔡奎分别设了家族信托(姑且叫吴氏和蔡氏家族信托),俩人分别用各自的家族信托搭上BVI公司,分别持有龙湖地产的所有权。。。后面,俩人果然婚变了,家族信托的隔离财产功能让俩人和气地分了手,股价和各自的财产都被保护得稳的一比。。。

后来又不动声色地,她用家族信托又顺利地传了承。

是的,就是昨天,吴亚军考虑代际传承了,又把她家族信托控制的龙湖地产股 权,转给她女儿的家族信托了。。。母女的信托又都指定同一受托人,这样,公司的控股架构不变,不用纳税又不用小股东批准等等。转让后,吴亚军还依然控制公司。。。

下面,详细看吴亚军的家族信托架构和作用。

01

隔离

各自用家族信托控股上市公司

自上市时,吴亚军便是通过BVI控股公司持有上市公司龙湖地产的股权,而BVI持股公司的控制人,便是吴亚军在汇丰国际信托公司设立的全权信托。

她当时的老公蔡奎,和她一样。也是通过蔡氏家族信托下设BVI控股公司,持有龙湖地产的股权。

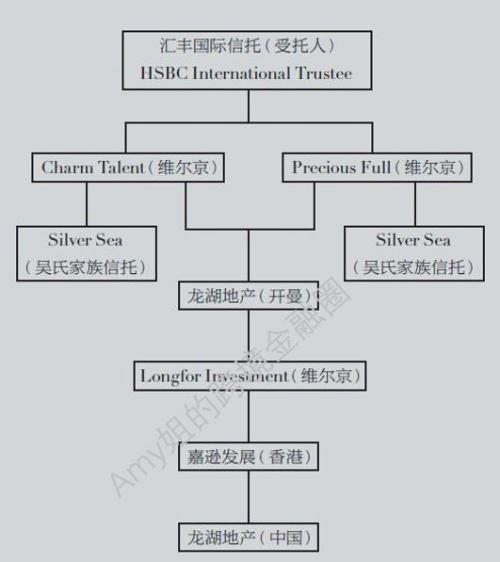

△龙湖集团上市时股权架构

2007年,吴亚军夫妇在开曼注册了空壳公司龙湖地产,持有者为吴亚军夫妇分别控制的BVI公司Charm Talent和Precious full。

2008年,吴亚军夫妇分别设立“吴氏家族信托”和“蔡氏家族信托”,两者均为全权信托。

吴亚军夫妇分别作为信托的委托人和保护人,将各自持有的龙湖地产(开曼)的股权以馈赠的方式,分别注入汇丰国际的全资子公司Sliver Sea和Sliver land中,这两家公司再分别持有各自BVI公司的股权。

吴氏家族信托的受益对象为若干吴氏家族成员以及一个名为Fit All信托,Fit All受益对象为龙湖地产的员工及管理层。作为彼时吴亚军的丈夫蔡奎也被视为拥有这一部分股份的权益。蔡氏家族信托的受益对象为若干蔡氏家族成员以及Fit All。而这一部分股权的权益同时也由吴亚军拥有。

以此,吴亚军夫妇分别用各自的家族信托持有各自上市公司的股权份额。而同时,在披露上,俩人共同控制上市公司75.6%权益。

一场有预谋的婚变

2012年11月,俩人被爆离婚。

因为蔡奎一直未在龙湖地产(00960.HK)任职,吴亚军又是第一大股东,所以媒体都称吴亚军被老公分走了200亿港元离婚费。。。

事实上,俩人在上市时就分别用各自的家族信托控股各自龙湖地产份额,但在权益披露上,是显示吴亚军夫妇在共同持有龙湖地产75.6%的份额,

然后就在婚变前夜,即2012年8月6日,根据港交所公开的资料,吴亚军将此前共同持有的75.6%权益的龙湖股份,相当于约39亿股,分割为吴亚军持有45.4%权益,蔡奎持有30.2%。

△8月5日为婚变前持有权益情况,8月6日起为婚变后持有权益安排。11月19日,为避免龙湖大批股份落在第三方手上,蔡奎已签署协议书,让吴亚军暂时掌管其28%股权。

分割进行地无声无息,股价都没来得及有任何反应。也因为分割不涉及上市公司股权变动,对公司运营也没有实质影响,股价也没必要有任何反应。。。就分割完了,离婚完了。

这都得益于在上市时,俩人就用信托分割好了财产。分割应该只是把各自从对方家族信托的受益人中除名而已,so easy。

02

传承

昨天,为传承给女儿,吴亚军更驾轻就熟,把上市公司股份就全部放到了女儿设立的家族信托中了。

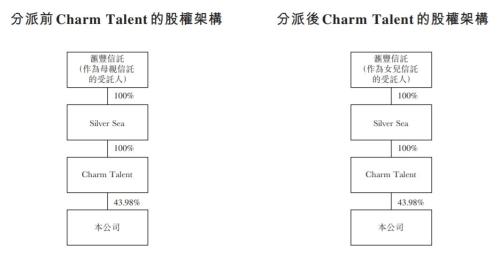

传承前,女儿先在汇丰国际成立了吴女家族信托(姑且叫吴女家族信托),

然后,她让受托人汇丰国际将公司股权派至女儿设立的全权信托,这样,吴女通过吴女家族信托,获得了龙湖地产约43.98%市值559.92亿元港币(折合约495.7亿元人民币 )的股份。

△龙湖集团11月22日发布的公告

操作后,由于吴亚军和女儿的家族信托受托人都是汇丰国际,这样,上市公司的控股架构一点没变,即便股份已由吴氏信托转移到吴女信托。

当然,吴亚军依然控制龙湖地产,吴女已无条件承诺,由母亲行使公司股份投票权。

总之这样,吴亚军又不动声色地搞定了传承。

传承过程中,除了上市公司公告 备案,公司架构没变,公司控制人没变,没有税费,不用中小股东投票表决。。。啥都不用。。。

03

结论

其实上市公司通过信托传承的,当然不止吴亚军,比如还有地产圈里的李嘉诚 、SOHO中国等等。再如还有BATJ的马云 、刘强东等等等。。。

所以通过离岸家族信托,持有上市公司的股份,这基本上也是大股东的必选项,

不仅信托资产的独立性起到防火墙作用,在吴亚军离婚时,不必哭死哭活的再撕破脸争产,且大股东也不会因为婚变稀释股权。一切都如上市前就预期好的,夫妻也好聚好散,股民们也都不突然。

而且信托设计的灵活性更好助于分产和传承,在吴亚军离婚时,双方从共同控制75.6%权益到分割到各自名下,仅是变更受益人即可。而在吴亚军传承给女儿时,仅需要将上市公司股份分派至其女家族信托名下即可。不必真正分割股权,灵活且保护了家族资产完整性。

总之,吴亚军把她持有的上市公司的财产权,游刃有余地通过家族信托的安排,顺利保护并传承至下一代了;与此同时,自始至终,她持有的上市公司的控制权,从未改变过。。。

这应该就是洛克菲勒第三代,美国第41任副总统所称:成功的关键是名下不拥有任何财产,但却控制一切」。